電力先渡市場(Electricity futures market)

電力先渡市場(Electricity futures market)とは

日本卸電力取引所(JEPX)が開催する、将来の一定期間に受け渡す電気を取引する市場のことです。2019年現在は、月間の昼間型と24時間型、週間の昼間型と24時間型の商品が用意されています。

An electricity futures market was launched in Japan in September 2019 for full-scale trading. Future contracts are traded using prices that are specified based on forecasts of the supply and demand balance of electricity at a certain time in the future.

先渡市場の役割と意義

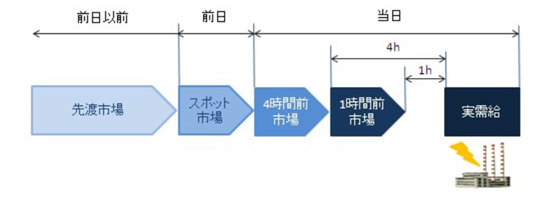

先渡市場では、商品ごとに実需給の3年前(年間商品)から3日前(週間商品)まで取引が可能であるため、小売電気事業者が長期的に必要な供給力を確保するというニーズに対応することが可能です。

また、一般に、先渡市場は、価格固定機能が存在します。スポット市場を始めとする取引所取引の流動性の向上に伴い、小売電気事業者や発電事業者による活用が増加すると、事業者が自らのリスクを適切に管理する観点から、先渡市場の活用ニーズ増加により対応することができます。

さらに、発電設備の大宗を所有する旧一般電気事業者にとって、新電力の需要増大に必要な燃料を短期間で追加的に調達することは困難です。このため、約定後、実需給までに一定の準備期間が存在する先渡市場は、バランス停止電源や燃料制約の解消へ向けた1つの解決策となる可能性があるとされました。

出典:電力先渡し市場について 出典:日経xTECH

先渡定型取引(旧先渡取引)と先渡市場取引(新先渡取引)

日本卸電力取引所が提供する先渡市場には、大きく分けると「先渡定型取引」と「先渡市場取引」があり、それぞれ特性が異なります(以下の表参照)。

| 先渡定型取引 | 先渡市場取引 | |

|---|---|---|

| 特徴 | 売り手と買い手が顕名で契約を結ぶスタイルであり、当事者間でのカスタマイズが可能。与信リスクがある | 電気の受け渡しは電力スポット市場を通じて行うスタイルであり、当事者間の契約が不要で完全匿名での売買が可能。スポット市場と同様、与信リスクを気にする必要がない |

| 取引商品 | (1) 月間型(一か月単位)の24時間型または昼間型 (2) 週間型(一週間単位)の24時間型または昼間型 いずれも、1年先までの取引が可能 | |

| 受け渡し方法 | 相対契約と同様、買い手が託送契約に申し込む | 自動的に電力スポット市場に入札され、スポット市場を通じて受け渡しする |

| 売買当事者による契約 | 売り手と買い手同士で契約を結ぶ必要がある | 匿名取引であり、当事者間の契約は不要である |

| 入札方法 | ザラバ方式(入札者はいつでも入札でき、価格と量が折り合ったものから逐次約定する方式)。入札者は、ほかの入札者の価格や量を確認しながら入札できる | |

出典:日経xTECH

先渡市場の現状と問題点

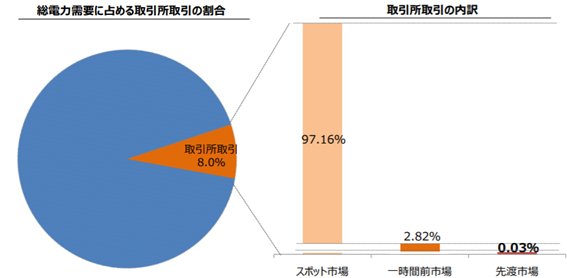

H29年10月時点における総電力需要に占める取引所取引割合は約8.0%であり、グロス・ビディング等の影響もあり、取引所取引割合は着実に増加しています。他方では、市場ごとに約定割合を分析すると、スポット市場が約97.16%、一時間前市場が約2.82%、先渡市場が約0.03%(総電力需要に占める先渡市場の取引割合は約0.002%)となっており、先渡市場の取引量が特に低い状況にあります。売、買共に利用者もごく限定的です。

先物市場の活性化について 出典:経済産業省

主な問題点は6つ挙げられます。

・価格、取引量についての売買ニーズの不一致

期間中の燃料費の変動、市場分断など様々なリスクが盛り込まれるため、売り入札価格が高く、買い入札価格は安くなる傾向にあり、売買入札価格に大きな乖離が生じています。将来の需給状況が不明瞭なこと、また価格ヘッジ手段としての可能が限定的であることもあり、市場参加者が少ない状況です。

・事業者の価格固定ニーズが乏しい

旧一般電気事業者には先渡市場における価格固定ニーズが乏しく、値差リスク等により、先渡市場を活用することが逆にリスク要因となっています。また、常時バックアップの存在により、新電力の価格固定ニーズが生じにくい状況にあります。

・価格固定手段として機能していない

現行の先渡市場ではシステムプライスがヘッジ価格となっているため、市場分断が発生した場合、価格固定ができません。また、市場分断の結果、エリアプライスが安価になる傾向が強い西側エリアでは、先渡市場で売り入札を行った結果、市場間値差により損が出る可能性もあり、先渡市場への売り入札を敬遠する傾向にあります。

・ザラバ取引のため、売買入札のマッチングが難しい

先渡市場の場合、取引期間が長期間確保されているところ、現行の先渡市場では、ザラバ取引のみで取引が行われているため、売り入札と買い入札がマッチングしにくく、流動性が低くなっている原因の一因と考えられます。

・受け渡しの不確実性

現行の先渡市場では、スポット市場の入札次第では、先渡市場で約定したにもかかわらず、電力の受け渡しが行えないケースも存在しており、小売電気事業者が供給力を確実に確保するという観点から一定の課題がある。

・手数料

取引量にかかわらず一定の手数料であるため、取引規模が小さい場合は手数料が割高になる。

電力先渡市場と電力先物市場の対比

先物取引は必ずしも現物を受け渡す必要がなく、売りと買いの反対売買で差金決済ができます。これに対して、電力先渡市場は現物取引であり、差金決済はできません。例えば10万kWhの電気を売った場合は、受け渡し期間中に10万kWhの電気を供給しなければならず、買い手は10万kWh分の代金を用意しなければなりません。

日本には電力先物市場は存在しませんが、海外には存在し、電力先渡市場取引と電力先物市場取引は補完関係にあり、前者は’Physical forward’、後者は’Futures’または’Financial forward’と呼ばれて両市場は共存しています。

「キーワードでわかる! 脱炭素と電力・エネルギー[上級編]」より