国内メガバンク、3社とも新設石炭火力発電への投融資を停止、気候変動対策への対応強化

| 政策/動向 | 再エネ | IT | モビリティ | 技術/サービス | 金融 |

一般社団法人エネルギー情報センター

昨年の三菱UFJフィナンシャルグループの発表に続き、みずほフィナンシャルグループおよび三井住友フィナンシャルグループが新設の石炭火力へのファイナンスを原則停止する方針を公開しました。これにより、3大メガバンクが石炭火力への対応につき概ね足並みを揃えることとなりました。

3大メガバンク、新設の石炭火力への投融資を原則停止

気候変動は、さまざまな経済・社会的課題とも密接に結びついており、中長期的な視点での対応が必要な重要課題としての認識が広まりつつあります。

エネルギー分野において、特に石炭火力発電は、他の発電方式と比較して相対的に温室効果ガス排出量が多く、硫黄酸化物・窒素酸化物等の有害物質を放出する等、気候変動や大気汚染への懸念が高まるリスクを内包しています。そのため、世界各国の多様なセグメントから廃止の声が高まっている状況です。

これまで国内メガバンクの融資方針として、石炭火力については世界最新鋭である超々臨界圧など、温室効果ガスの排出量も比較的少ない高効率の案件に限定して投融資等を行う形を取っていました。しかしながら、国際的には日本の石炭火力への対応には批判が集まっており、一例として COP25では、日本の金融機関・投資家が石炭投融資リストのトップを独占しているという報告書が発表されました。

COP25にて提示された報告書によると、日本の民間銀行であるMHFG、MUFG、SMBCグループが石炭火力発電開発企業に対する最大の融資者とされています。日本の三大メガバンクは、気候変動関連財務情報開示タスクフォース(TCFD)の気候リスク報告に関する提言にも賛同しており、石炭火力発電事業への融資を制限するセクターポリシーを導入している中、2017~2019年の間に393億米ドル(約4兆2800億円)もの融資を石炭火力発電開発企業に行なっていることが判明しました。

しかしながら、日本政府も批准しているパリ協定や、SDGsの活性化により、大勢の健康を守り、豊かな自然を形成する環境対策を行うということが、国際社会においてビジネスのパスポートとなりつつある中、世界中の国々で多様な対策が取られています。

こうした中、みずほフィナンシャルグループ(MHFG)および三井住友フィナンシャルグループ(SMFG)は2020年4月、「石炭火力発電所の新規建設を資金使途とするファイナンスを原則行わない」という方針の厳格化を実施すると発表しました。

残り1社のメガバンクである三菱UFJフィナンシャルグループ(MUFG)については、昨年5月に「MUFG環境・社会ポリシーフレームワーク」を改定しており、メガバンクの中で初めて石炭火力発電所新設へのファイナンスは原則停止することを決定しています。そのため、MHFGおよびSMFGの方針転換により、3大メガバンクは3社とも、新設の石炭火力発電へのファイナンスを行わない方針で足並みを揃えたこととなります。

みずほ、2050年度までに融資残高をゼロとする予定

石炭火力への対応方針については、メガバンク各社により内容が細部で異なりますが、本記事ではMHFGの概要を見ていきます。

石炭火力発電への対応として、MHFGはこれまで、原則として超々臨界圧及び、それ以上の高効率の案件に限定して投融資等を行うとしていました。また、国際的なガイドライン(OECD公的輸出信用ガイドラインなど)、導入国のエネルギー政策・気候変動対策、日本のエネルギー政策や法規制と整合する場合に限り、石炭火力発電の案件に対応するといった方針でした。

しかしながら、今回の新方針では「石炭火力発電所の新規建設を資金使途とする投融資等は行なわない」として方針を変更しています。これにより、石炭火力発電所向けプロジェクトファイナンスの融資残高を2019年度比で2030年度に半減、50年度までにゼロとする目標を立てています(2019年度末残高は約3,000億円の見込み)。

ただし、新設の石炭火力発電への投融資について、運用開始日以前に支援意思表明済みの案件は除くとしています。また、今回の投融資停止の対象は「新設」であり、例えばリプレースメント案件の場合は対応となる可能性があります。リプレースメントについては、当該国のエネルギー安定供給に必要不可欠であり、温室効果ガスの削減を実現する場合は、慎重に検討の上、対応する可能性ありとしています。

その他、極めて珍しいケースと想定されますが、石炭火力発電だとしても、クリーンで効率的な次世代技術の発展等に資するような、エネルギー転換に向けた革新的な案件や、脱炭素社会への移行に向けた取り組みについては引き続き支援するとしています。

なお、ほぼ同時期に石炭火力発電新設への対応を表明したSMFGについては、超々臨界圧および方針改訂前より支援している案件については、慎重に対応を検討する場合があるとしています。

環境対策により2050年までに約1900億円規模の業績上押し効果

「みずほ」では、「気候変動への対応」を経営戦略における重要課題として位置づけ、「機会」と「リスク」を捉えて取り組みを進めています。

まず「機会」については、パリ協定や SDGs が目指す「脱炭素社会」を実現するために必要な再エネ事業をはじめとする気候変動問題に資する事業やイノベーションが、「みずほ」にとっての事業機会になるとしています。例えば、再エネ事業への投資等の拡大が考えられます。

一方で、金融機関である「みずほ」にとっての気候変動に伴うリスクとして、同社は下記を想定しています。

移行リスク

- 脱炭素化の進行によるGHG排出量の多いセクターに対する与信コストの中長期的な増加

- 国際的な気候変動への対応強化要請の高まりを踏まえ、規制リスクや、石炭火力発電をはじめとした化石燃料へのファイナンスに対するレピュテーショナルリスクの高まり

物理的リスク

- 台風・豪雨による風水災等に伴うお客さまの事業停滞による業績悪化影響、および、担保価値の毀損を通じた与信コストの増加

- 異常気象による当社資産(電算センター等)の損傷に伴う事業継続への影響、管理コストの増加

なお、こうしたリスク等への対応としてTCFD提言では、気候変動に関する様々な将来の状態に対する計画の柔軟性や戦略の耐性(レジリエンス)を高めるために、シナリオ分析を推奨しています。

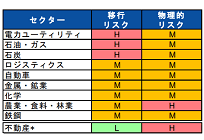

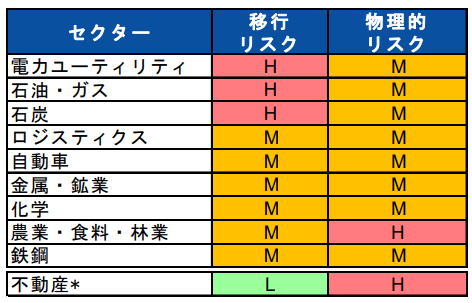

この点、「みずほ」は移行リスクが高いセクターとして「電力ユーティリティ」「石油・ガス、石炭」といったエネルギー関連セクターを特定し、シナリオ分析を実施しています(図1)。なお、特にこうした移行リスクが高い業種や企業については、移行への対応が不十分な場合には、中長期的にはビジネスモデルの継続性に関するリスクが高まるとされています。

図1 セクター別の移行リスク・物理的リスクの評価結果 出展:みずほフィナンシャルグループ

その分析によると、2050年までの与信コストの増加額は約1200(Dynamic)~3100(Static)億円と試算されました。なお、Dynamicは事業構造転換を行うシナリオであり、Staticは事業構造を転換しないシナリオのため、環境対策等の事業構造を変更したほうが「MHFGのビジネス」にとっても試算上は約1900億円有益であると考えられます。

この続きを読むには会員登録(無料)が必要です。

無料会員になると閲覧することができる情報はこちらです

執筆者情報

一般社団法人エネルギー情報センター

EICは、①エネルギーに関する正しい情報を客観的にわかりやすく広くつたえること②ICTとエネルギーを融合させた新たなビジネスを創造すること、に関わる活動を通じて、安定したエネルギーの供給の一助になることを目的として設立された新電力ネットの運営団体。

| 企業・団体名 | 一般社団法人エネルギー情報センター |

|---|---|

| 所在地 |

〒160-0022 東京都新宿区新宿2丁目9−22 多摩川新宿ビル3F |

| 電話番号 | 03-6411-0859 |

| 会社HP | http://eic-jp.org/ |

| サービス・メディア等 |

https://www.facebook.com/eicjp

https://twitter.com/EICNET |

関連する記事はこちら

一般社団法人エネルギー情報センター

2022年08月05日

脱炭素社会への移行期に注目されるトランジションファイナンスPart1~政府が約20兆円規模の移行債を発行へ

日本郵政が国内初、200億円の移行債を発行してから、各業界企業で動きが進んでいる「トランジションファイナンス」。脱炭素へ一気に移行しづらい産業の取り組みを支援するものです。2回にわたってご紹介します。Part1では、その概要や企業事例についてご紹介します。

一般社団法人エネルギー情報センター

2022年03月09日

自然災害増加の中、保険業界が支援する持続可能な再生可能エネルギー事業

ここ数か月、保険業界から自然災害による太陽光発電設備の被害による廃棄や近隣への賠償に関する保険商品が発売されています。今回は、脱炭素社会に向けて、保険業界が再生可能エネルギーの持続的な普及をサポートする取り組みを紹介します。

一般社団法人エネルギー情報センター

2021年12月10日

エネルギー業界で拡大する環境債の発行、洋上風力など再エネ投資に利用

世界のグリーンマネーは3,000兆円を超えているとも言われ、金融市場にも脱炭素の流れが押し寄せています。その中でも環境債の発行実績の伸びは著しい状況です。そのような中、2050年のカーボンニュートラル実現に向けて、再エネ設備投資等のために電力会社による環境債(グリーンボンド)発行が相次いでいます。今回はそれら状況について整理していきます。

一般社団法人エネルギー情報センター

2020年05月05日

国内メガバンク、3社とも新設石炭火力発電への投融資を停止、気候変動対策への対応強化

昨年の三菱UFJフィナンシャルグループの発表に続き、みずほフィナンシャルグループおよび三井住友フィナンシャルグループが新設の石炭火力へのファイナンスを原則停止する方針を公開しました。これにより、3大メガバンクが石炭火力への対応につき概ね足並みを揃えることとなりました。

一般社団法人エネルギー情報センター

2020年03月13日

債権やローンを活用した再エネ・省エネ事業に要する資金調達、環境省ガイドライン改訂

日本においては環境省が、国際資本市場協会のグリーンボンド原則との整合性に配慮しつつ、グリーンボンドガイドラインを2017年3月に策定しました。策定後約3年が経過し、その間にグリーンボンド原則の改訂や、グリーンボンド発行事例の増加に伴う実務の進展等の状況変化が生じている中、2020年3月、グリーンボンドガイドラインの改訂版が新たに策定されました。