債権やローンを活用した再エネ・省エネ事業に要する資金調達、環境省ガイドライン改訂

| 政策/動向 | 再エネ | IT | モビリティ | 技術/サービス | 金融 |

一般社団法人エネルギー情報センター

日本においては環境省が、国際資本市場協会のグリーンボンド原則との整合性に配慮しつつ、グリーンボンドガイドラインを2017年3月に策定しました。策定後約3年が経過し、その間にグリーンボンド原則の改訂や、グリーンボンド発行事例の増加に伴う実務の進展等の状況変化が生じている中、2020年3月、グリーンボンドガイドラインの改訂版が新たに策定されました。

パリ協定で掲げられた「2℃目標」や持続可能な開発目標(SDGs)を踏まえ、脱炭素社会及び持続可能な社会の実現に向けて、民間資金を動員するグリーンファイナンス、ESG金融の活性化が急務となっています。

「2℃目標」の達成のためには極めて巨額な資金が必要となり、例えば国際エネルギー機関(IEA)の試算によれば、「2℃目標」の達成シナリオにおいて、再エネの開発等により電力部門を脱炭素化するには、2016年から2050年までに約9兆米ドル(約990兆円。1米ドル110円で換算。)の追加投資が必要とされています。加えて、建物・産業・運輸の3部門の省エネを達成する必要もあり、2016年から2050年までに約3兆米ドル(約330兆円。1米ドル110円で換算。)の追加投資が必要とされています。

こうした資金の全てを公的資金でまかなうことは難しく、市場の力を活用することが効率的です。できる限り多くの民間資金を導入することが不可欠であり、そのための一つのツールとして、グリーンボンドの普及が進んでいます。

EUにおいては、サステナブルファイナンスに関するアクションプランに基づき、EUグリーンボンド基準やEUタクソノミーの策定に取り組むなど、制度整備が進められています。また、トランジションファイナンスを巡る動きやポジティブインパクトファイナンスへの取組も進められているところです。

日本においては環境省が、国際資本市場協会(ICMA)のグリーンボンド原則との整合性に配慮しつつ、グリーンボンドガイドラインを2017年3月に策定しました。策定後約3年が経過し、その間にグリーンボンド原則の改訂や、グリーンボンド発行事例の増加に伴う実務の進展等の状況変化が生じている中、2020年3月、グリーンボンドガイドラインの改訂版が新たに策定されました。

また、グリーンプロジェクトに対しては、債券だけではなく融資による資金供給も重要であり、「グリーンローン」についても日本において広がる余地があると想定されます。その他、借り手のサステナビリティ経営の高度化をコーポレートファイナンスと結びつける「サステナビリティ・リンク・ローン」についても重要になってくると考えられます。このため、新たに「グリーンローン」及び「サステナビリティ・リンク・ローン」のガイドラインも策定されました。

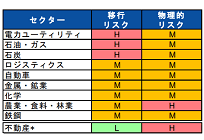

| グリーンボンド(公募債) | グリーンボンド(私募債) | グリーンローン(GL) | サステナビリティ・リンク・ローン(SLL) | |

|---|---|---|---|---|

| 資金使途 | グリーンプロジェクトに限定 | グリーンプロジェクトに限定 | グリーンプロジェクトに限定 | 資金使途が限定されない |

| 主な投資家/資金提供者 | 個人投資家から機関投資家まで幅広い投資家。 | 適格機関投資家・特定投資家又は 50 人未満の投資家といった制限あり。 | 主に銀行をはじめとする金融機関。 | 主に銀行をはじめとする金融機関。 |

| レポーティング | 一般に開示すべきである。 | 一般に開示すべきである。 | ・貸し手に報告すべきである。 ・GLであることを表明する場合には、一般に開示すべきである。 ・中小企業の場合、概要のみを示すことも可。 |

・貸し手に報告すべきである。 ・SLLであることを表明する場合には、一般に開示すべきである。 ・中小企業の場合、概要のみを示すことも可。 |

| 外部レビュー | ・外部レビューの取得を奨励。 ・外部レビュー結果は開示すべきである。 |

・外部レビューの取得を奨励。 ・外部レビュー結果は開示すべきである。 |

・外部レビューの取得を奨励。 ・要件を満たした上で内部レビューでも可能。 ・レビュー結果は貸し手に報告すべきである。 ・一般に開示することも奨励。 |

・外部レビューの取得を奨励。 ・要件を満たした上で内部レビューでも可能。 ・レビュー結果は貸し手に報告すべきである。 ・一般に開示することも奨励 |

グリーンボンド/グリーンローン/サステナビリティ・リンク・ローン比較表 出典:環境省資料より作成

グリーンボンドによる資金調達

グリーンボンドとは、企業や地方自治体等が、国内外のグリーンプロジェクトに要する資金を調達するために発行する債券です。具体的には、①調達資金の使途がグリーンプロジェクトに限定され、②調達資金が確実に追跡管理され、③それらについて発行後のレポーティングを通じ透明性が確保された債券となります。

グリーンボンドの発行主体としては、①一般事業者、②金融機関、③地方自治体等が想定されます。他方、グリーンボンドへの投資主体としては、①年金基金、保険会社などの機関投資家、②運用機関、③個人投資家等が想定されます。

グリーンボンド発行体のメリットとしては複数ありますが、例えば「サステナビリティ経営の高度化」があります。組織内のサステナビリティに関する戦略、リスクマネジメント、ガバナンスの体制整備につながることで、発行体の中長期的なESG評価の向上につながり、ひいては企業価値の向上に資すると考えられます。

また、債券市場による牽制が働くことから、透明性の高いグリーンボンドフレームワークとなり、社会的な支持の獲得につながる可能性があります。加えて、企業等が資金調達基盤を強化するためには、資金調達手段の多様化が有効ですが、グリーンボンドにより環境対策を評価する投資家等と新しい関係を築くことができます。

その他、好条件での資金調達の可能性もあります。例えば、新興の再生可能エネルギー事業者など、金融機関との関係が十分に構築できていない企業等は、希望した条件で融資等が受けられないことがあります。しかし、再エネ事業などから得られるキャッシュフローを利払いや償還の原資とするグリーンボンドを発行することにより、そうした事業に関する事業性評価に精通した投資家等から、比較的好条件で資金を調達できる可能性があります。

一方で投資家のメリットも複数あり、例えば社会的な支持の獲得に繋がります。機関投資家の中には、一定規模のESG投資を行うことをコミットしている機関がありますが、このような機関投資家にとって、グリーンボンドへの投資は自らのコミットメントに合致することとなります。コミットしていない場合でも、グリーンプロジェクトへ積極的に資金を供給し、それを支援していることをアピールできます。

また、発行体のデフォルトがない限り、安定的なキャッシュフローをもたらす投資対象となります。加えて、オルタナティブ投資によるリスクヘッジとなります。プロジェクトボンドとして発行されるグリーンボンドについては、株式や債券等の伝統的資産との価格連動性が低いとされるオルタナティブ投資の側面を有します。このため、分散投資によるリスク低減を求める投資家にとって、有効な投資先の一つになり得ると考えられます。

また、社会全体の利益として、グリーンボンドの場合、発行体から環境改善効果等に関する非財務情報が開示されますが、それらを分析・評価することで、例えば政策等における効果的なエンゲージメントを実施することが可能となります。

「グリーンローン」および「サステナビリティ・リンク・ローン」

グリーンローンとは、企業や地方自治体等が、国内外のグリーンプロジェクトに要する資金を調達する際に用いられる融資です。具体的には、①調達資金の使途がグリーンプロジェクトに限定され、②調達資金が確実に追跡管理され、③それらについて融資後のレポーティングを通じ透明性が確保された融資です。

国際的には、2018年3月の「グリーンローン原則」の策定を機に「グリーンローン」が活発になってきています。「グリーンローン」はESG融資の1つであるが、日本では2004年に世界に先駆けて環境格付融資を日本政策投資銀行が実施し、それ以来、日本の金融機関による環境格付融資は一定の浸透が見られてきました。環境格付融資とは、金融機関が融資に当たって、融資先企業の環境経営の取組や環境配慮活動を適切に評価し、その評価を考慮に入れて、金利の段階的的変更などを設定するものです。

「グリーンローン」においてはグリーンウォッシュを避けるためにも、情報開示が重要となりますが、情報開示の主体は、一義的には借り手たる企業等となります。しかし、シンジケートローンの場合、参加金融機関に内容が正しく伝えられていない重大なネガティブ情報があれば、アレンジャー金融機関を中心として、かかる情報を参加金融機関に正確に開示するよう借り手に促すことが期待されています。

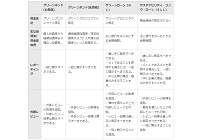

| 再エネ | |

|---|---|

| 太陽光発電事業 | ✓大規模な土地造成に伴う生態系の破壊や悪影響 ✓濁水の流出 ✓表土等の土壌の流出 ✓光害、景観への悪影響 ✓関連設備からの騒音・振動 等 |

| 風力発電事業 | ✓生態系への悪影響(バードストライクなど) ✓低周波騒音、振動 ✓景観への悪影響 等 |

| 水力発電事業 | ✓大規模な土地造成に伴う生態系の破壊や悪影響 (魚類の遡上障害など) 等 |

| バイオマス発電事業 | ✓バイオマス燃料のライフサイクル全体におけるGHG排出量の増加 ✓施設や搬入用車両からの排ガスによる大気汚染 ✓違法伐採、泥炭地開発、間接的土地利用変化等の燃料生産地における環境への悪影響 ✓施設からの排水による水質汚濁 ✓廃熱による生態系への悪影響 ✓騒音 等 |

| 地熱発電事業 | ✓大規模な土地造成に伴う生態系への悪影響 ✓毒性のある気化性物質による大気汚染 ✓景観への悪影響 等 |

| 再エネ由来の電気に係る送電線や蓄電池等の設置、維持管理、需給調整、エネルギー貯蔵等を行う事業 | ✓生態系等への悪影響(送電線や蓄電池が自然保護区等に設置される場合) 等 |

| 太陽光パネル、送電線、蓄電池等の上記の事業にて使用される機器を製造する事業 | ✓機器の製造過程において発生する有害化学物質等の一般環境への排出 等 |

| 太陽熱、地中熱等の再生可能エネルギー熱利用を行う事業 | ✓地下水や地盤の温度や質の変化による生態系等への悪影響 等 |

| 省エネ | |

| ZEH、ZEB その他省エネ性能の高い建築物の新築に関する事業 | ✓工事に伴う騒音、振動 ✓光害など周辺への悪影響 等 |

| 事務所、工場、住宅等について環境認証を取得すべく省エネ改修を行う事業 | ✓工事に伴う騒音、振動 ✓アスベスト等の有害廃棄物の飛散 等 |

| 事務所、工場、住宅等に省エネ性能の高い機器や設備を導入する事業 | ✓交換前の機器や設備の不適正処理による悪影響等 |

| スマートグリッドに関する装置の開発、導入を行う事業 | ✓工事に伴う騒音、振動 等 |

再エネ・省エネ分野におけるネガティブな効果の具体例 出典:環境省資料より作成

その他、「グリーンローン」のほかに「サステナビリティ・リンク・ローン」があります。2019年3月にローンマーケットアソシエーション(LMA)等により、サステナビリティ・リンク・ローン原則が策定されました。

「サステナビリティ・リンク・ローン」とは、借り手が野心的なサステナビリティ・パフォーマンス・ターゲット(SPTs)を達成することを奨励するローンです。具体的には、①借り手の包括的な社会的責任に係る戦略で掲げられたサステナビリティ目標とSPTsとの関係が整理され、②適切なSPTsを事前に設定してサステナビリティの改善度合を測定し、③それらに関する融資後のレポーティングを通じ透明性が確保されたローンです。

「サステナビリティ・リンク・ローン」はグリーンローンと異なり、調達資金の融資対象が再エネ等のグリーンプロジェクトに限定されません。プロジェクトそのもののがグリーンである必要はなく、SPTsに基づくため、一般事業目的に使用されることが多いです。例えば、「サステナビリティ・リンク・ローン」におけるプロジェクトは環境保全と関係なくとも、企業体としてRE100の達成をSPTsと設定すること等も可能となっています。

「サステナビリティ・リンク・ローン」は、SPTsに連動して金利が変動する等のインセンティブが組み込まれています。借り手としては、自社のサステナビリティ経営を高度化することによって、比較的好条件で資金を調達できる可能性があります。

この続きを読むには会員登録(無料)が必要です。

無料会員になると閲覧することができる情報はこちらです

執筆者情報

一般社団法人エネルギー情報センター

EICは、①エネルギーに関する正しい情報を客観的にわかりやすく広くつたえること②ICTとエネルギーを融合させた新たなビジネスを創造すること、に関わる活動を通じて、安定したエネルギーの供給の一助になることを目的として設立された新電力ネットの運営団体。

| 企業・団体名 | 一般社団法人エネルギー情報センター |

|---|---|

| 所在地 |

〒160-0022 東京都新宿区新宿2丁目9−22 多摩川新宿ビル3F |

| 電話番号 | 03-6411-0859 |

| 会社HP | http://eic-jp.org/ |

| サービス・メディア等 |

https://www.facebook.com/eicjp

https://twitter.com/EICNET |

関連する記事はこちら

一般社団法人エネルギー情報センター

2022年08月05日

脱炭素社会への移行期に注目されるトランジションファイナンスPart1~政府が約20兆円規模の移行債を発行へ

日本郵政が国内初、200億円の移行債を発行してから、各業界企業で動きが進んでいる「トランジションファイナンス」。脱炭素へ一気に移行しづらい産業の取り組みを支援するものです。2回にわたってご紹介します。Part1では、その概要や企業事例についてご紹介します。

一般社団法人エネルギー情報センター

2022年03月09日

自然災害増加の中、保険業界が支援する持続可能な再生可能エネルギー事業

ここ数か月、保険業界から自然災害による太陽光発電設備の被害による廃棄や近隣への賠償に関する保険商品が発売されています。今回は、脱炭素社会に向けて、保険業界が再生可能エネルギーの持続的な普及をサポートする取り組みを紹介します。

一般社団法人エネルギー情報センター

2021年12月10日

エネルギー業界で拡大する環境債の発行、洋上風力など再エネ投資に利用

世界のグリーンマネーは3,000兆円を超えているとも言われ、金融市場にも脱炭素の流れが押し寄せています。その中でも環境債の発行実績の伸びは著しい状況です。そのような中、2050年のカーボンニュートラル実現に向けて、再エネ設備投資等のために電力会社による環境債(グリーンボンド)発行が相次いでいます。今回はそれら状況について整理していきます。

一般社団法人エネルギー情報センター

2020年05月05日

国内メガバンク、3社とも新設石炭火力発電への投融資を停止、気候変動対策への対応強化

昨年の三菱UFJフィナンシャルグループの発表に続き、みずほフィナンシャルグループおよび三井住友フィナンシャルグループが新設の石炭火力へのファイナンスを原則停止する方針を公開しました。これにより、3大メガバンクが石炭火力への対応につき概ね足並みを揃えることとなりました。

一般社団法人エネルギー情報センター

2020年03月13日

債権やローンを活用した再エネ・省エネ事業に要する資金調達、環境省ガイドライン改訂

日本においては環境省が、国際資本市場協会のグリーンボンド原則との整合性に配慮しつつ、グリーンボンドガイドラインを2017年3月に策定しました。策定後約3年が経過し、その間にグリーンボンド原則の改訂や、グリーンボンド発行事例の増加に伴う実務の進展等の状況変化が生じている中、2020年3月、グリーンボンドガイドラインの改訂版が新たに策定されました。