電力先物が新規上場、初日は44枚の取引で再安は10.7円/kWh、西エリアは取引なしの結果に

| 政策/動向 | 再エネ | IT | モビリティ | 技術/サービス | 金融 |

一般社団法人エネルギー情報センター

東京商品取引所は9月17日に電力先物取引を開始したと発表しました。電力先物取引は、電力価格の価格変動リスクなどのリスク管理手段となるものであり、電力小売・発電側の双方にとってメリットのある仕組みであると考えられます。

9月17日から始まった電力先物

現状で、法人顧客が電力購入先をスイッチングする際の決め手となる大きな2つのポイントは、「電力会社切替による節約額」、「価格の確実性」になると考えられます。

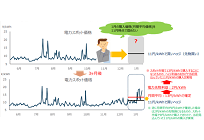

しかしながら、小売事業者が調達する電力の太宗は、JEPXの1日前もしくは時間前市場から購入したものとなるため、日々の価格変動にさらされています。これまで、長期先のスポット価格を予想することは不可能であり、事業者が単年度やより長期間の収益を固定化する手段に乏しい環境にありました。

こうした価格変動への対策として、卸電力の相対取引(OTC)市場が成長しつつありますが、先物の市場価格がないため、卸売事業者もリスクを負っています。そのため売値には高いプレミアムがつき、比較的長期の契約に対する市場参加者の関心を削ぐ一因となっています。

こうした中、東京商品取引所は9月17日に電力先物取引を開始したと発表しました。現在、東(東京エリア)と西(関西エリア)のベースロードと日中ロードについて、15ヶ月先までの各月の取引が同時並行的に行われています。電力先物取引は、電力価格の価格変動リスクなどのリスク管理手段となるものであり、電力小売・発電側の双方にとってメリットのある仕組みであると考えられます。

電力先先物による3つのヘッジ

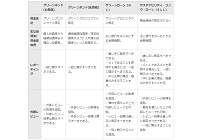

電力先物取引は、将来のJEPXスポット市場における販売・購入価格を、予め決める取引ですが、電力会社だけではなく、国内外の金融プレーヤーも参加可能です。現状では、法人のみが参加可能であり、下記にて先物市場が実現する3つのヘッジを見ていきます。

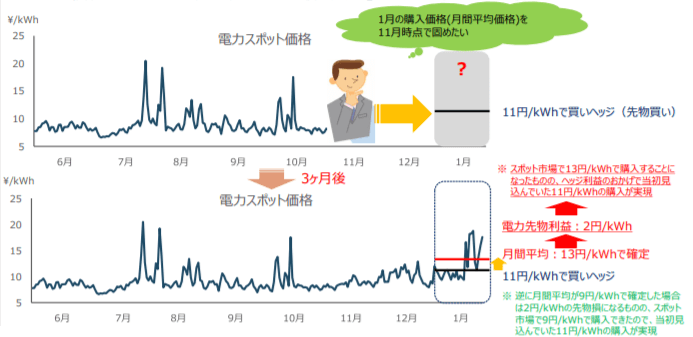

価格変動リスクのヘッジ

電力先物でヘッジ取引を行うことにより、将来、JEPXから購入/販売する電力の価格を予め固定化して、価格変動リスクを回避することができます。電力先物取引によって価格を固定し、ヘッジ対象月になってからJEPXスポット取引を組み合わせて行うことによって、実質的に「固定価格による調達・販売」が可能になります(図1)。市場分断の際の価格変動に対するリスクヘッジにもなり、また、JEPX価格に連動する再エネの「回避可能費用」のヘッジを行うことも可能です。

図1 電力先物取引の利用例① 価格変動リスクのヘッジ 出典:東京商品取引所

信用リスクのヘッジ

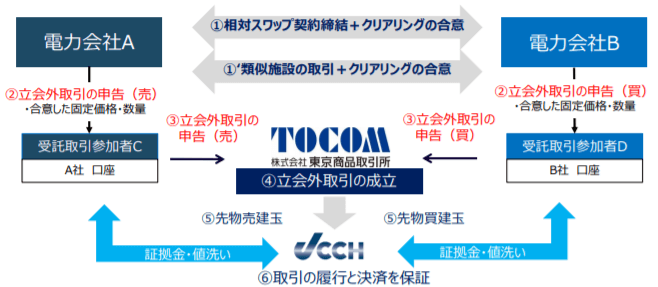

通常の電力の相対取引では、取引の相手方の信用リスク管理が大きな課題となります。一方で先物取引の場合、スワップ取引等の相対契約や、類似施設のプラットフォームで成約した取引に対し、先物市場の立会外取引(=双方が合意した価格と数量を、取引所に申告するだけで先物建玉を保有できる制度)を利用して、当該契約や取引を先物の建玉に更改し、クリアリングをかけることができます。

これにより、清算機関が全ての取引のカウンターパーティー(=取引の債権債務の相手方になること)になり、取引の履行と決済が保証されるため、取引相手の信用リスクから解放されます(図2)。

図2 電力先物取引の利用例② 立会外取引による信用リスクのヘッジ 出典:東京商品取引所

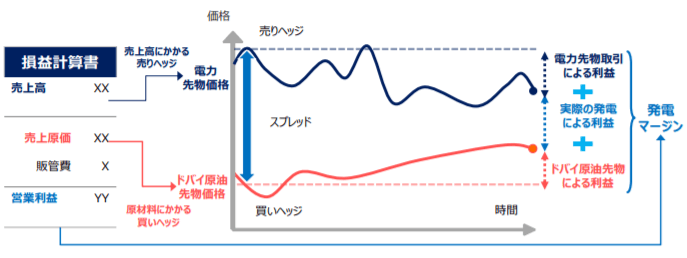

発電マージンのヘッジ

日本が輸入する原油の約87%は中東産原油で、その価格はドバイ・オマーン原油をベースに決定されており、TOCOMドバイ原油先物と連動しています。したがって、JCC価格とTOCOMドバイ原油価格は密接に相関しており、また日本が輸入するLNGの大部分は、JCCをベースとする原油価格連動での契約です。

そのため、LNG輸入価格の変動リスクをヘッジするツールとして、TOCOMドバイ原油先物が利用できます。電力の販売価格を「TOCOM電力先物」で固定化し、LNGの輸入価格を「TOCOMドバイ原油先物」で固定化することで、実質的に発電マージンを事前に固定することが可能となります。

図3 電力先物取引の利用例③ 発電マージンのヘッジ 出典:東京商品取引所

過度な価格変動の防止や誤発注を防止するSCB・DCBを導入

TOCOMでは、過度な価格変動の防止や誤発注による約定を防止するため、サーキットブレーカー(SCB)及び即時約定可能値幅(DCB)を導入しています。

サーキットブレーカーは実質的な値幅制限であり、基準値段を中心に上限と下限の幅が設定されます。即時約定可能値幅は、直近の約定値段から一定の値幅を超えて売りと買いの注文が対当した場合に、当該限月の取引を一時中断(30秒間)する制度における一定の値幅のことをいいます。

現在の電力先物のサーキットブレーカー幅(SCB)と即時約定可能値幅(DCB)はについては、SCBが基準値段から上下4.00円、DCBが直近の約定値段(直近の約定値段がない場合は、基準値段)から上下1.00円と設定されています(図4)。

図4 基準値段及びSCB・DCBの例 出典:東京商品取引所

初日は44枚の取引、しかし25日は0枚に

電力先物の開始初日である9月17日では、電力先物の合計取引高は44枚(うち、立会外取引は20枚)という結果になりました。立会外取引とは、立会(個別競争売買)によらずに、当事者間の合意に基づく申出価格により、売買約定を成立させることができる取引です。東京商品取引所によると、当該取引は海外の複数の社により成立したものとしており、これは日本の電力先物市場に対する海外トレーダーの関心の高さを裏付けるものとなります。

東エリアのベースロード(0:00~24:00)価格は、1月決済物が1キロワット時当たり11円50銭の初値を付け、終値も同じく11円50銭となりました。東エリアのベースロード取引は、取引高21枚、そのうち立会外取引が20枚となりました。17日の取引で最も安価となったのが、東エリア・日中ロード電力取引(8:00~20:00)の10月決済物(終値)となり、10円70銭の値を付けました。なお、西エリアは終日、取引が成立しませんでした。

しかし、その翌日の9月18日の合計取引高は、東エリアのベースロード1枚に留まりました。また、19日には15枚、20日は12枚に立て直すものの、翌週24日は1枚、25日は0枚という結果になっています。しかしながら、海外の事例も見ると、これからの日本の電力市場でも徐々に電力先物は存在感を増していくものと考えられます。

米国のCommerce Energy社は事業に失敗し、他社に買収された電力小売事業者の1つです。同社が損失を計上し、事業に失敗した主な要因の一つにリスク管理の実務が貧弱で電力供給をヘッジしていなかった点が挙げられます。

買収される前には同社は先物を利用しておらず、これが損失につながったとされています。そこで、Commerce Energy社は先物を用いてスポット市場のボラティリティを排除し、発電マージンを固定化しました。こうした努力の結果、発電事業者の子会社でない電力小売事業者としては米国最大の企業となりました。

Commerce Energy社のヘッジ戦略

| 料金プランの構成要素 | ヘッジに使用したツール |

|---|---|

| 商品価格(電力の販売価格)と利益 | 先物市場 |

| 発電端から供給エリアまでの送電コスト | 送電権またはベーシスOTC(エリア間値差のOTCスワップ)取引 |

| 販売電力量の変動 | 天候デリバティブ |

| 複数地点への供給を前提とした大口購入 | スワップ市場 |

東京商品取引所資料より作成

これからの日本電力市場

今回の先物市場上場のほか、7月にはベースロード市場がスタートしており、また今後は容量市場や調整力市場も開設が見込まれています。今後数年で、日本の電力市場は、高い流動性を備えた市場へと大きな前進を遂げることになると想定され、その中で電力先物はリスクヘッジの手段として大きな役割を担っていくことが期待されます。

この続きを読むには会員登録(無料)が必要です。

無料会員になると閲覧することができる情報はこちらです

執筆者情報

一般社団法人エネルギー情報センター

EICは、①エネルギーに関する正しい情報を客観的にわかりやすく広くつたえること②ICTとエネルギーを融合させた新たなビジネスを創造すること、に関わる活動を通じて、安定したエネルギーの供給の一助になることを目的として設立された新電力ネットの運営団体。

| 企業・団体名 | 一般社団法人エネルギー情報センター |

|---|---|

| 所在地 |

〒160-0022 東京都新宿区新宿2丁目9−22 多摩川新宿ビル3F |

| 電話番号 | 03-6411-0859 |

| 会社HP | http://eic-jp.org/ |

| サービス・メディア等 |

https://www.facebook.com/eicjp

https://twitter.com/EICNET |

関連する記事はこちら

一般社団法人エネルギー情報センター

2022年08月05日

脱炭素社会への移行期に注目されるトランジションファイナンスPart1~政府が約20兆円規模の移行債を発行へ

日本郵政が国内初、200億円の移行債を発行してから、各業界企業で動きが進んでいる「トランジションファイナンス」。脱炭素へ一気に移行しづらい産業の取り組みを支援するものです。2回にわたってご紹介します。Part1では、その概要や企業事例についてご紹介します。

一般社団法人エネルギー情報センター

2022年03月09日

自然災害増加の中、保険業界が支援する持続可能な再生可能エネルギー事業

ここ数か月、保険業界から自然災害による太陽光発電設備の被害による廃棄や近隣への賠償に関する保険商品が発売されています。今回は、脱炭素社会に向けて、保険業界が再生可能エネルギーの持続的な普及をサポートする取り組みを紹介します。

一般社団法人エネルギー情報センター

2021年12月10日

エネルギー業界で拡大する環境債の発行、洋上風力など再エネ投資に利用

世界のグリーンマネーは3,000兆円を超えているとも言われ、金融市場にも脱炭素の流れが押し寄せています。その中でも環境債の発行実績の伸びは著しい状況です。そのような中、2050年のカーボンニュートラル実現に向けて、再エネ設備投資等のために電力会社による環境債(グリーンボンド)発行が相次いでいます。今回はそれら状況について整理していきます。

一般社団法人エネルギー情報センター

2020年05月05日

国内メガバンク、3社とも新設石炭火力発電への投融資を停止、気候変動対策への対応強化

昨年の三菱UFJフィナンシャルグループの発表に続き、みずほフィナンシャルグループおよび三井住友フィナンシャルグループが新設の石炭火力へのファイナンスを原則停止する方針を公開しました。これにより、3大メガバンクが石炭火力への対応につき概ね足並みを揃えることとなりました。

一般社団法人エネルギー情報センター

2020年03月13日

債権やローンを活用した再エネ・省エネ事業に要する資金調達、環境省ガイドライン改訂

日本においては環境省が、国際資本市場協会のグリーンボンド原則との整合性に配慮しつつ、グリーンボンドガイドラインを2017年3月に策定しました。策定後約3年が経過し、その間にグリーンボンド原則の改訂や、グリーンボンド発行事例の増加に伴う実務の進展等の状況変化が生じている中、2020年3月、グリーンボンドガイドラインの改訂版が新たに策定されました。